2024年11月份塔式起重机租赁市场分析

自9.26高层会议定调房地产市场止跌回稳后,10月17日国新办举办新闻发布会,住建部、财政部、自然资源部、央行、金监总局等五部委介绍促进房地产市场平稳健康发展有关情况。

发布会内容概括起来就是9.26高层会议要求房地产市场止跌回稳的后续具体方案部署,包括针对购房者推出四个取消(取消限购+限价+限售+普通与非普通住宅标准),四个降低(降低公积金贷款利率+房贷首付比例+存量房贷利率+换购住房税费)。

会议还重点提到了两个增加,一是通过货币化安置等方式,新增实施一百万套城中村及危旧房改造;二是于年底前,将“白名单”项目的信贷规模增加至四万亿,所有符合要求的项目都纳入“白名单”,应尽净尽,应贷尽贷,拨付能早尽早。

那么,与房地产建筑市场高度相关的塔吊及施工电梯等建机租赁市场,2024年11月份的市场变化是怎样的?

塔吊施工场景

房地产市场现状

三大面积同比跌幅,新房销售面积及销售额跌幅环比逐步收窄

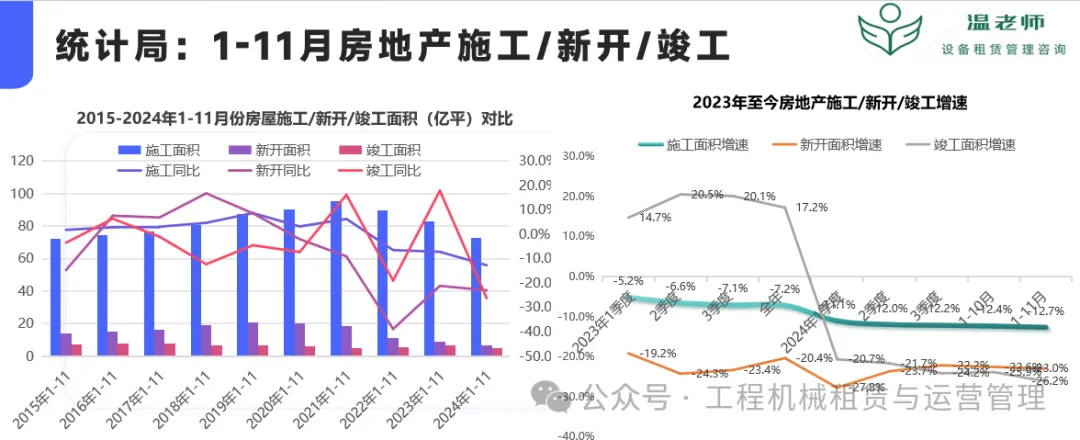

据国家统计局数据:1-11月份,施工面积72.6亿平方米,同比下降12.7%,退回至2015年同期水平;1-11月同比跌幅较1-9月扩大了0.5%。

1-11月份,新开工面积6.73亿平方米,同比下降23.0%,预计全年不足8亿平方米;仅超过2006年6.5亿平方米;1-11月同比跌幅较1-9月扩大了0.8%。

1-11月份,竣工面积4.82亿平方米,同比下降26.2%,接近2021年水平;1-11月同比跌幅较1-9月份扩大了2.0%。

显然,1-11月新开面积继续下跌符合“严控增量”的政策导向,但是,竣工面积却仍保持一定跌幅,说明“优化存量”和””白名单”去库存的政策落地发力延后。

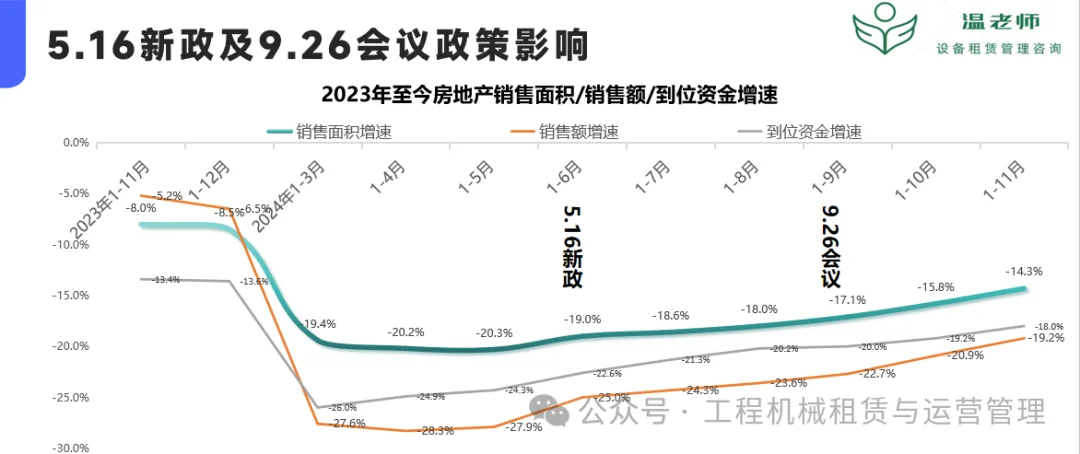

1-11月,新房销售面积8.61亿平方米,同比下降14.3%,其中住宅销售面积下降16.0%。1-10/11月跌幅环比收窄1.3%和1.5%。

1-11月,新房销售额8.51万亿元,下降19.2%,其中住宅销售额下降20.0%。10/11月跌幅环比收窄1.8%和1.7%。

1-11月,房地产开发企业到位资金9.66万亿元,同比下降18.0%。1-10/11月跌幅收窄0.8%和1.2%。

从下图能够看到,自5.16新政到9.26会议,新房销售面积、销售额以及房企到位资金跌幅环比逐步收窄,但显然不及公众预期。

据中指研究院数据,11月百城二手住宅均价环比下跌0.57%,跌幅较上月收窄0.03个百分点;同比下跌7.29%。

11月一线城市二手住宅价格环比下跌0.07%,较10月收窄0.1%;二线城市及三四线代表城市环比分别下跌0.68%和0.66%。

从11月各线城市二手房价走势看,9.26会议后高线城市房价止跌回稳趋势明显,但低线城市及其它地区仍然下行, 各线城市及地区的二手房价格加速分化。

图1:1-11月房地产市场各项数据

图2:1-11月房地产市场各项数据

存量设备依然高企

新机内销持续大跌,五年内设备依然高企

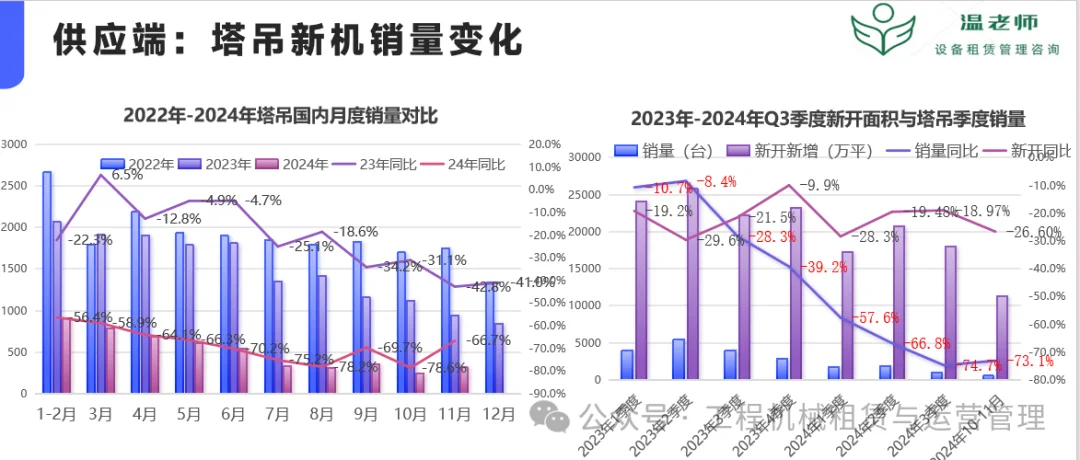

据中国工程机械工业协会数据统计,11月份主要塔吊主机厂内销314台,同比下降66.7%,1-11月累计内销5067台,同比下降67.3%。预计全年销量6000台左右,已跌回2017年水平。

同时,自2023年2季度开始,新开面积单季新增同比与新机单季销量同比形成“剪刀差”且不断扩大,这意味着租赁商新机采购支出持续大幅降低,租赁商越辣越无力且无意愿满足总包客户的“三年内或新机”的年限要求了。

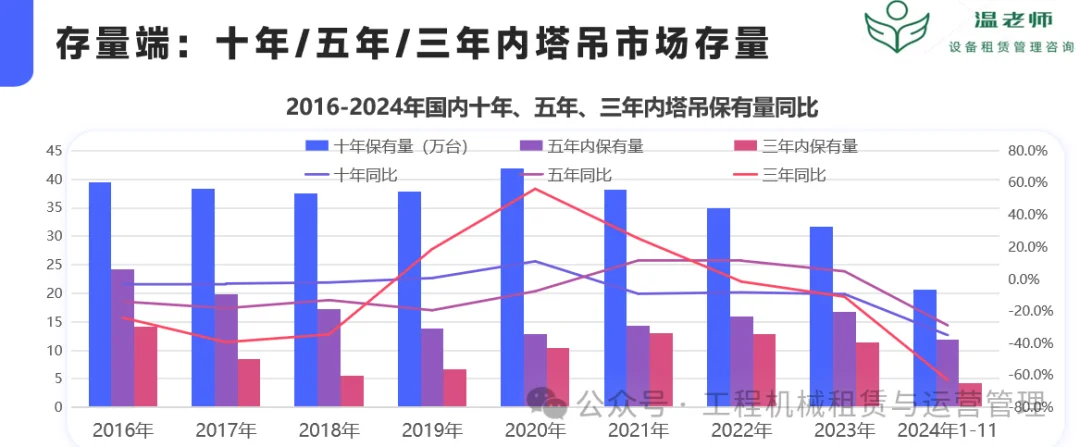

2024年即将结束,随着近两年来新机销量持续暴跌,预计至2025年初,出厂年限十年内塔吊存量缩减约21万~23万台,同比减少30.0%~34.0%。

预计至2025年初,出厂年限五年内(不含本年)塔吊存量缩减约12万~14万台,同比减少29.0%~32.0%。

预计至2025年初,出厂年限三年内(不含本年)塔吊存量缩减约4.3万~5万台,同比暴跌58.0%~63.0%。

简言之,至2025年春节后,三年内塔吊存量快速大幅缩减,三年内设备的租金价格大概率反弹,并且三年内不合理年限要求将被市场供需关系所打破。而由于五年内设备存量依然高企,五年内设备价格难有较大反弹,且五年内年限要求将依然盛行。

图3:塔吊新机内销及不同年限设备存量

图4:塔吊新机内销及不同年限设备存量

行业下行趋势趋缓

出租率持续反弹,租金价格开始筑底且震荡低位增长

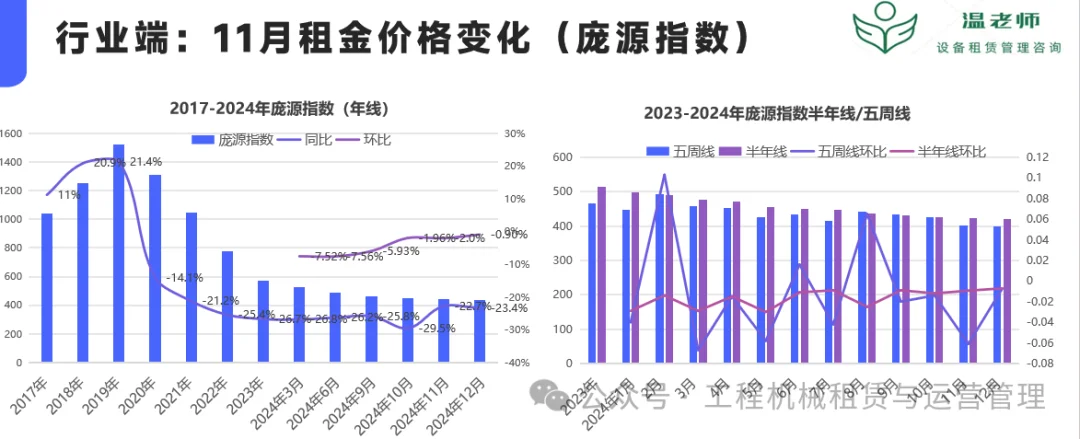

据上海庞源官网数据:1-11月份,庞源指数(年线)累计26.0%环比下跌,3季度环比2季度下跌7.6%,10月份和11月份环比下跌收窄2.0%左右。

3季度庞源指数(半年线)环比2季度下降1.4%;10月和11月庞源指数(半年线)环比下跌0.9%和1.2%,环比跌幅持续收窄。

7-11月份,庞源指数(五周线)环比分别为-4.2%、6.5%、-2.0%、-1.4%和-6.1%,环比跌幅震荡收窄。

据建机协会官网数据:三季度TPI新单租金价格平均指数环比2季度增长2.7%,同比下跌23.03%,跌幅收窄5.68%。

四季度(至50周)TPI新单租金价格平均指数环比增长3.7%,同比下跌13.2%,跌幅收窄9.83%。

简言之,虽然10-11月份庞源指数与TPI新单价格指数表现有所差异,其原因是庞源与其它中大型租赁商的大客户占比、规模化效应以及企业经营策略不同所致。但是,两大塔吊租赁价格指数都呈现租金价格已筑底企稳的迹象,预计2025年春节后,塔吊租金价格会低位反弹。

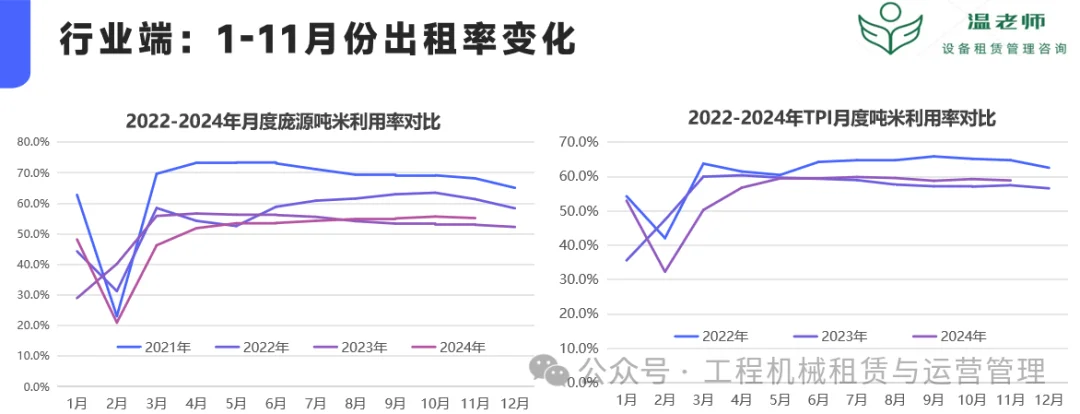

据上海庞源官微数据:1-11月份,庞源平均吨米利用率49.99%,同比去年同期缩减了1.3%。

8月份庞源吨米利用率略超出去年同期:9月份55.0%,超出去年同期1.5%;10月份55.7%,超出2.6%;11月55.2%,超出2.1%。

据建机协会官微数据:1-11月份,TPI平均吨米利用率55.3%,同比去年同期仅缩减了0.2%,跌幅显著收窄。5-7月份略有反弹不足1.0%;8月、9月、10月、11月份分别同比增长1.9%、1.6%、2.2%和1.4%。

简言之,随着越来元多的租赁商及闲置老旧塔吊持续出清,以及“白名单”项目陆续开工,下半年出租率开始筑底且持续低位反弹。预计,2025年春节后塔吊租赁出租率仍会进一步提升。

图5:庞源指数与TPI价格指数

图6:庞源与TPI吨米利用率

2025年市场前瞻

各线市场需求加剧分化,新开面积及房产投资同比继续下跌

房企土地储备/拿地规模是建机租赁市场需求的前奏,而新房销量的去化周期则是建机租赁市场需求的动态风向标。

据中指研究院官微数据:1-11月,50个代表城市商品住宅批准上市面积同比下降约31.0%,供给端表现整体偏弱,整体库存仍处高位,截至11月末,重点城市可售面积出清周期为21.2个月。这意味压至18个月去化周期仍然是明年房产市场调控的重要任务。

从土地市场看:1-11月,300城住宅用地成交规划建面同比下降近三成,土地出让金同比下降32.0%,已较2020年同期高点回落超60.0%。各线城市成交规模均缩量,一线城市土地出让金占比提升,房企拿地进一步聚焦,1-11月,TOP20城市住宅用地出让金占全国比重仍过半。土拍市场整体维持点状高热、持续分化的趋势。9.26新政以来,北京、上海、杭州、成都等核心城市部分地块竞拍出高溢价,但全国土地市场仍面临调整压力。央国企和地方国资仍是拿地绝对主力。

2025年房地产市场前瞻:2025年全国房地产市场将呈现“销售规模恢复仍面临挑战,新开工面积、开发投资或继续回落”的特点。需求端,中性情形下,预计2025年全国商品房销售面积同比下降6.3%;乐观情形下,若城中村改造及收储存量房等加快落实,居民置业意愿提升,2025年全国商品房销售面积或可实现止跌。供给端,受土地缩量、房企资金承压、市场库存规模高等因素制约,中性情形下,预计2025年新开工面积同比下降15.6%,房地产开发投资额同比下降8.7%。

以中指研究院预测的数据看,如果2025年新开面积同比继续下跌15.0~16.0%,那么意味着2025年新开工面积仅有6.5~7亿平方米,塔吊及施工电梯等租赁市场需求将进一步萎缩。

加之,随着今年底及明年上半年应进尽进的白名单项目陆续完工,预计2025年下半年或年底的施工面积将加速下跌,而明年市场的五年内及十年内塔吊市场存量依然高企,那么,2025年下半年或年底塔吊等建机的租金价格及出租率大概率会再次下跌,行业将进入更加残酷的市场淘汰出清阶段。

并且,随着总包客户央国企占比持续提升,同时高线等重点城市房企拿地规模占比不断增长,2025年不同地区的塔吊等建机租赁商也将面临着更大的结构性市场的挑战!

责任编辑: 11

0条回复

0条回复

15

15